所有成功的數字化轉型,尤其是數字金融的轉型建設,有沒有現成的規律?

近日,在由AI金融評論聯合主辦的「鯨犀產業數字峰會」上,阿里巴巴集團副總裁、阿里雲智能新金融事業部總經理劉偉光,以“數字金融發展路徑與實踐思考”為題,分享了他們在金融數字化轉型浪潮中的所見所得。

鯨犀產業數字峰會,是由業內最頂尖的企業家、工程領袖、CIO、解決方案專家、投資家,聯合發起的數字化系列論壇。

致力於將全新的數字化管理思維和實踐案例,推向傳統產業界、AI界、互聯網界、投資界、經濟學界。

從阿里雲服務眾多金融機構的經驗中,劉偉光總結,所有今天成功的數字化轉型,特別是數字金融領域,都有這樣的建設規律:

第一,真正自上而下一把手工程,全員驅動。

第二,更加強調內外部協同高效的數字化能力的貫穿。

第三,更加強調與外部機構合作當中的生態開放能力,數據開放能力和數據的計算能力。更加面向未來,構建智能化體系。

劉偉光曾創建Pivotal軟件大中華區分公司,開創了企業級大數據以及企業級雲計算PaaS平臺的市場先河。

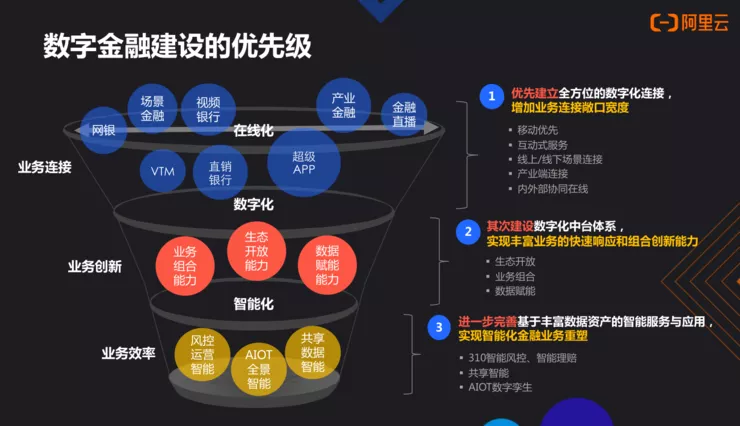

這次他也在演講中,給“業務連接-業務創新-業務效率”三個階段,清晰地劃出了漏斗式的建設路徑:

連接階段:要在前端構建一個非常完整的數字化、移動化的數據運營體系,實現業務的外部場景嵌入化,為營銷、風控提供有力支撐。

創新階段:企業架構要有完整的轉型,對業務系統真正實現完整的重構,實現對數據能力的高效運用。構建快速的業務響應能力,和所有業務模塊的組合創新能力,就是這個時代要求的必經之路。

效率階段:構建金融科技與業務的結合,對業務有真正的賦能。

以下為劉偉光的演講全文,雷鋒網《AI金融評論》做了不改變原意的編輯:

非常高興與大家在線上見面。今天的演講主題是《數字金融發展路徑與實踐思考》,我將結合阿里巴巴自身的業務實踐、與外部金融機構合作探索的經驗來分享。

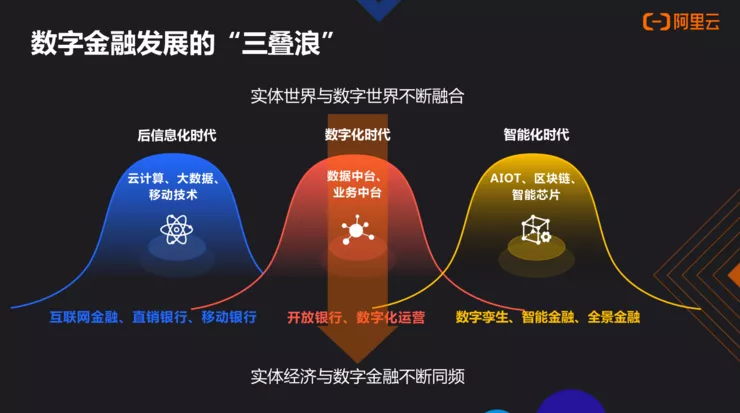

數字金融的“三疊浪”

首先我們來看數字金融發展的三個不同階段,後信息化時代、數字化時代、智能化時代。

一、後信息化時代:自從2000年之後,中國各行各業的信息化都有了高速發展,尤其是金融行業,在創新技術的應用上走在了世界的前列。

隨著技術的不斷應用,我們看到推動了互聯網金融、直銷銀行、移動銀行的高速發展,提升了對客戶的體驗。

但是在這個時代,還有大量的市場空間沒有被覆蓋,諸如金融市場、投研、投顧、供應鏈等很多領域需要被新的技術所賦能、所覆蓋。

二、數字化時代:我認為,今天中國的金融正面臨這樣的時代——金融與外部生態的高度連接,金融的開放時代,金融的中臺建設。

這個時代,更加強調與互聯網場景的結合,與高度數據化能力、AI能力的結合,提升客戶的體驗,建立全方位的數字化運營流程。

三、智能化時代:也就是我們將面臨的下一個時代。我們有理由預言,今後更多新的技術像IoT、區塊鏈、智能芯片,會高度與金融的流程、業務相結合,實現業務流程再造。

從而實現內外部全方位的數字化、智能化,全景金融、場景金融,業務全面在線、全量交互,AI與數據高度結合,最終實現金融與實體經濟的高速結合。

第一階段:在線化

擁有了微信公眾號、APP、網銀,並不完全等於在線化,前者只是信息化時代的第一波建設浪潮。

我們今天定義在線化,指的是用新的技術,實現業務的24小時在線,實現業務的遠程交互式服務,包括音視頻交互、場景金融、雙在線協同等技術。這就是現在的金融機構,在雲上再造一個銀行,再造一個證券,實現真正的雙在線。

同時,在線化時代更加強調金融機構自身與外部金融機構的交叉數據結合和計算,創造更多的數據價值,提升更多客戶體驗。

第二階段:數字化

數字化階段不僅是對自身內容、場景、服務的數字化,同時要實現與外部機構或合作方,生態連接的數字化,真正實現平臺數字化、連接數字化,真正實現在場景交互當中的數據安全、穩定的交互。

第三階段:智能化

剛才提到要利用5G、AI、IoT等新的技術與產業的結合,其實更要強調技術與業務流程的結合,AI與金融學、金融交易原理的結合,讓人工智能真正變成金融智能,讓技術去重塑金融、創造新的金融業態,去賦能原有的金融業務,讓更多的金融技術實現對傳統人工的流程替代,實現更多更加高效的人工效能。

這幾年來,我們與外部的很多金融機構深入合作,合作當中看到他們進行全方位、從內到外數字化轉型的決心。

但在每個案例中,我們發現一個重要規律:這些數字化轉型的項目,都是一個真正全員驅動的過程,同時更加強調建設的路徑。

首先來逐一拆解數字金融建設的優先級。在這個圖中,我們看到,從業務連接,到業務創新,到業務效率,清晰地劃出了漏斗式的建設路徑。

在與外部機構的合作當中,我們發現,所有今天成功的數字化轉型、數字金融的建設中都有幾個規律:

1、真正自上而下一把手工程,全員驅動。

2、更加強調內外部協同高效的數字化能力的貫穿。

3、更加強調與外部機構合作當中的生態開放能力,數據開放能力和數據的計算能力。更加面向未來,構建智能化體系。

第一階段,業務連接:

大部分金融機構都在原有的移動APP網銀幾乎上開闢了新的業務賽道,諸如視頻銀行、場景金融、產業金融、金融直播等,致力於打破業務的邊界,實現業務的外部場景嵌入化,實現內外部的結合、金融業務跟互聯網的高度結合。

同時在這樣的背景下,要求在前端構建一個非常完整的數字化、移動化數據運營體系,為營銷、風控提供有力支撐。

第二階段,更加強調業務創新:

當我們擁有了更多交易量、更多生態合作,就必須要求企業架構有一個完整的轉型。

今天,很多金融機構已經走向了核心系統下移、企業架構轉型、分佈式能力建設。在這些名詞背後,意味著當業務流量、交易量有更多提升的時候,我們怎麼建設一個面向未來真正的金融核心交易系統。

所以說,構建快速的業務響應能力,和所有業務模塊的組合創新能力,就是這個時代要求的必經之路。

很多金融機構諸如股份制銀行進行了核心系統的改造,但我想強調的是,所有核心繫統的改造必須是以業務的變化,業務的變革創新為目標。

當擁有更多的業務流量和業務交易量,需要對業務系統真正實現完整的重構,實現對數據能力的高效運用。

真正的核心繫統變革的未來,我認為是能真正支撐全方位業務在線化、生態化以及外部場景的打通能力,同時實現與外部數據的合作能力,真正實現金融的核心繫統無處不在。

第三階段,業務效率:

智能化時代,今天很多金融機構都構建自己的金融科技公司,其目標都是運用新技術賦能、改善原有的業務,同時藉此創造新的金融服務。

在過去的半年當中,我看到了,無論在新的領域當中諸如量化交易、高頻交易、投顧、投研、在線評級、智能推薦上,很多頭部金融機構都有了探索,這也證明了新的技術應用,將與金融業務進行高度結合。

所以這樣的漏斗我們清晰地看到了:

第一步是構建更多業務連接,讓金融業務無處不在。

第二步是創新階段,構建更多的底層能力,實現對外部業務場景接入的支撐,同時構建全局的數據化處理能力和計算能力。

第三步就是構建金融科技與業務的結合,對業務有真正的賦能。

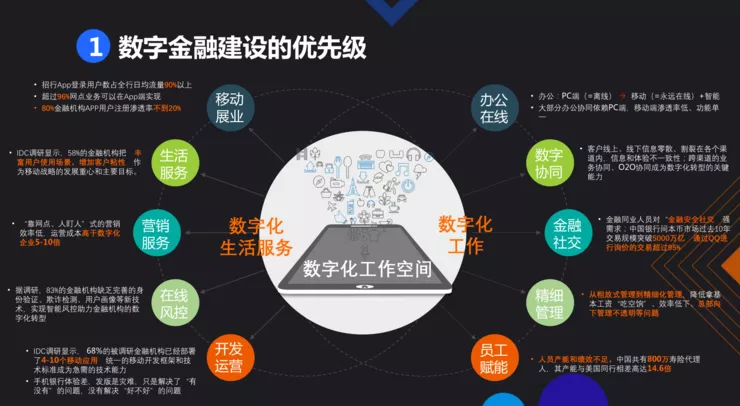

數字化工作空間為何先行?

第一步,建設全方位自內向外的數字化工作空間,對未來的建設非常有價值。

某銀行領導曾經跟我講過:“我們把最好的技術、最好的客戶體驗全部給了最終客戶,但是我們內部的信息化水平、數字化能力卻遠遠達不到外部的服務水平。”

現在,在對外服務上,無論是展業、生活服務、場景金融、營銷、在線風控,已經湧現了很多的行業標杆,有網商銀行、招商銀行等。

他們在移動端實現了更多的獲客和更多的交易量,通過場景服務、生活服務嵌入,實現了更多金融的高價值服務的交叉銷售和高效率營銷。

同時,通過數據的收集和積累,通過新的技術,實現真正的在線風控,同時積累了大量的以互聯網類型驅動的運營能力。

內部辦公,我們更加強調如何實現內外協同、業務協同、數字化協同,同時更加強調安全可靠的金融社交水平,更加強調內部的精細化、數字化、自上而下的運營管理,同時通過數字化技術實現對員工的賦能。

在疫情時代,當我們不能回到公司辦公的時代,如何將更多的知識、理念、服務傳遞給每個員工呢?這時候數字化技術就起到了重要的支撐作用。

在未來,我們相信真正平衡的能力是建立一個內外協同、內外打通的數字化空間,不但是業務24小時在線,同時實現內部管理、協同、金融社交的在線化,真正實現數字化空間的雙在線能力。

數據分而制之,談何業態開放?

我們每天在手機上打開的健康碼,背後其實蘊藏著非常多的技術含量和社會變革。

健康碼背後體現的是多方位、多個機構、多個實體之間的數據的聯合、打通、計算,在一瞬間為每一個人計算出健康碼的顏色。

疫情期間的一些特事特辦,導致了很多原本不能聯合的數據,真正為疫情實現了開放。無論是交通、物流、政務、電信運營商、互聯網行業,都紛紛貢獻了數據,通過數據的聯合計算,為社會的抗疫做出貢獻。

在這樣大型工程的背後,和金融時代,是同樣的道理——如今很多業務發展都面臨著數據不開放、數據不合作、數據分而制之的問題,從而導致業務掣肘。

所以我們有理由相信,通過數據智能技術的發展,共享智能、聯邦學習,包括區塊鏈、隱私保護技術的結合,相信銀銀協同、銀保協同之後,會導致整個金融行業業態的完全的開放,實現更好的客戶體驗,實現更好的業務流程的全方位、透明打通。

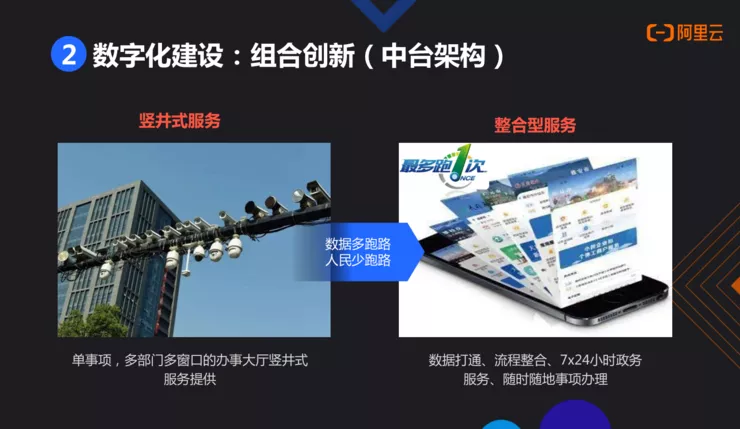

中臺架構:避免機構“重複造輪子”

當我們將組合創新能力重映射到金融行業,會發現在過去的幾十年當中,很多中大型金融機構,在核心繫統之外,構建了非常多的外掛系統、外圍系統,以適應當時的業務發展。

也是技術的侷限性,導致了今天這樣的特殊架構:一個核心繫統外掛很多衛星城。

在這種架構下,很多能力和業務模塊都在被重複不斷建設,難以實現對客戶的統一視角,要再實現業務創新組合就非常困難,業務變革往往出現牽一髮動全身的情況。

所以說金融機構的今天,很多頭部機構已經重新考慮轉型,將原有的架構,將原有的系統在外圍的架構,都轉成真正的橫向中臺化架構,將更多的能力進行自動化建設。

同時將更多數據進行統一的聚合管理,建立面向客戶端、企業端的統一數據視圖,統一的數據資產化管理,統一的數據標籤化。

通過中臺的技術能力、業務能力和數據能力的聚合,實現業務能力的組合創新,為業務發展提供強有力支持。

很多頭部互聯網企業,為什麼可以實現業務創新如此之快?很大程度上依賴於今天已經搭建好的中臺架構,這也看到了未來的創新趨勢:

當互聯網金融和傳統金融高度結合,當場景結合不斷髮展的過程中,我們需要更加面向市場的高效、敏捷的業務創新能力。

這種情況下,對技術能力要求提出了非常高的挑戰,也推動了未來整個系統中臺化,組織複用化、數據複用化能力的建設。

智能化服務高滲透的背後

更多智能化服務已經滲透到城市建設、生活服務的方方面面。

例如智慧醫療、影像學不斷髮展以及非結構化數據的大量運用,將為保險行業的理賠推動產生新的質變。

智能遙感技術、水流識別、水體識別等各種新的監控技術,將推動更多的農險、財險的發展。同時,實現全過程記錄可回溯、防篡改的金融級高效服務。

自動化駕駛技術的出現,不僅帶來對財險、車險挑戰,同時也帶來更多的數據輸入,我相信這將讓今天的車險產生新的變化。

今天中國的很多城市都在大力建設智能化城市服務,交通大腦、智慧大腦,建設層出不窮。

在建設的背後會衍生出很多新型的數據服務,和新的數據類型,為今天的金融服務提供更多的支撐,從而導致金融機構將與外部機構、城市服務機構,產生更多的數據的交互和聯合的計算。

最後我們看到,AI將催生智能機器人、智能技術人的不斷髮展,這將對人工的理賠、核賠、交互、核審、認證提供強有力的支持。

前面我講到未來的服務是24小時在線交互式服務,數字機器人、對話機器人將用新的算法、機器學習、自然語言學習,去加深更多的客戶體驗,理解更多的金融學交易原理,為客戶提供更多的安全、可控、實時在線的服務。

所以隨著智能化技術的發展,智能化能力的滲透,不但帶來挑戰,同時也帶來更多交互式服務的可能,同時更多地改善今天金融服務的流程和體驗。

今天,當我們看到未來的發展趨勢,相信數據不僅是來自於今天的交易場景,更多來自於與外部的生態連接與互聯網連接,數據的產生源頭將更加豐富。

這就導致著數據將變成更多的數據資產,如何利用數據資產,也就是我們應該用更多的算法、人工智能技術與數據結合,為業務提供高效支撐,讓更多不懂得數據計算人員,可以隨時、隨地、按需、安全使用數據,使用可視化數據進行計算、分析、挖掘、預算和決策,讓數據無處不在。

人工智能將與數據高度結合,人工智能將不斷洞察金融交易背後的原理,將更加洞察客戶的行為,真正實現金融智能化。

大家知道,阿里巴巴阿里雲達摩院正在致力於探索麵向未來的智能化技術,我們更加強調技術與場景、與行業、與業務的結合,無論是語音實驗室、視覺實驗室、決策智能、語音智能等等都與業務高度結合;同時在數據計算領域,運用到平頭哥的芯片計算。

同時我們在數據庫和存儲實驗室當中,更加強調未來底層技術的發展和分佈式計算能力的提升。

在金融科技方面,我們致力於用技術與場景,尤其是與銀行、保險、證券交易等場景進行高效結合,通過更多技術像區塊鏈、生物識別、聯邦學習等技術為業務插上騰飛翅膀,未來還致力於量子計算、5G、6G等未來新的面向算力的技術。

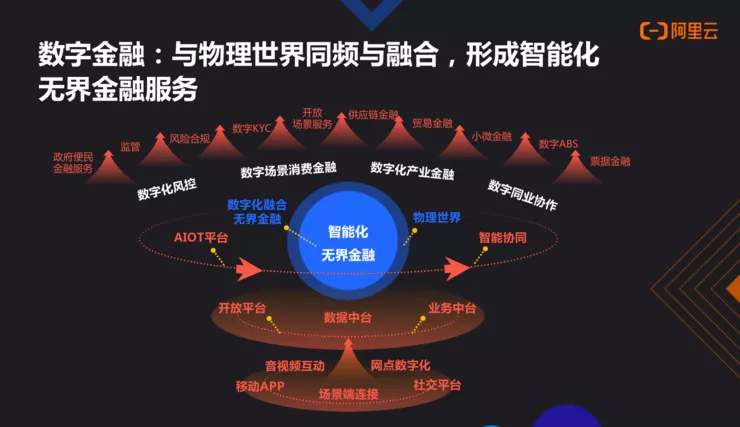

經過前面的分析,我們有理由相信,未來數字金融將與物理世界同頻融合,形成無處不在的智能化金融服務。

未來金融幾年之後,不再是今天所定義的網點、PC端、移動終端的金融能力,它將與外部的場景、生態有高效融合,同時實現金融機構與外部、金融內部的高效數據連接、高效數據聯合計算。

同時,技術將與更多業務場景進行結合,技術數字化能力將全方位灌溉到企業的方方面面,不僅對外部提供服務,同時將滲透到企業內部的所有辦公、內部協同和交互。

今天的數字化能力,還遠遠沒有達到覆蓋全方位金融的能力。

我們有理由相信在未來,不僅是互聯網金融、零售金融,包括對公服務、清算服務、交易結算、票據服務、登記結算,包括供應鏈金融,都將與技術數字化能力高效結合。數字化能力將覆蓋到所有金融場景,將更多智能化能力賦予更多金融場景。

政府將與金融機構有更多的數據聯合應用,同時為雙方提供更高效、便捷的服務。監管、合規機構也將採用更多先進的隱私保護進行數據計算,為監管合規提供更高效的實用能力。

數據的發展技術將為客戶增長、開放場景和供應鏈金融提供更多數據資產化的高效支撐。

場景金融、小微金融、貿易金融ABS將與區塊鏈、隱私保護、數字聯邦學習技術高效融合,建立更通暢、便捷的、更透明的全鏈路交易場景,票據等新型業務也將被新技術推到新的發展階段。

新的技術,尤其是金融科技、數據技術的運用,AI與交易場景的結合,與客戶體驗、行為的結合,將為金融插上騰飛的翅膀,為金融業務實現真正的無界智能化,無處不在。

感謝大家的聆聽,剛才呈現了阿里巴巴對未來金融與科技結合方面的一些思考。我們堅信在未來,數字化技術、科技技術必將重塑新金融。(本文摘自公眾號AI金融評論 作者劉偉光)

歡迎掃碼加入阿里雲金融行業解決方案·學習·彈藥庫釘釘群

加入釘釘群可享有以下權益↓